社会福祉法人会計基準|運用上の取扱いから読み解く制度の実際

会計制度の理解を深め、現場での実践判断に自信を持つ

会計基準の文面には書かれていない。

“運用上の取扱い”にこそ、現場で迷わないためのヒントがある。

社会福祉法人会計基準に関する「運用上の取扱い」は、条文や通知に明記されていない実務判断の指針です。

「これってどう解釈すればいい?」と悩んだときに、実際の行政側の対応方針や制度意図をつかむ手がかりになります。

見逃されがちですが、会計・監査・経理現場でこそ役立つ実用情報です。

このページでは、厚生労働省が公表した「社会福祉法人会計基準の運用上の取扱い」に基づき、実務上の判断や制度解釈の補足をわかりやすく解説しています。

以下は各項目別の解説ページ一覧です。

公開済みの運用上の取扱い(解説ページ一覧)

- 【第1項】重要性の原則

少額取引や例外処理の“グレーゾーン”を制度的に整理 - 【第2項】拠点区分の方法

拠点区分の設定基準や、拠点別帳簿管理の考え方 - 【第3項】支払資金の定義

資金収支計算書における“資金”の範囲とは? - 【第4項】減価償却の取扱い

償却対象・年数・方法の判断基準と継続性 - 【第5項】国庫補助金等特別積立金の会計処理

積立金・資産・収益の扱いと計上時期の制度的整理

「運用上の取扱い」とは

「運用上の取扱い」とは、社会福祉法人会計基準に対する厚生労働省の制度的補足文書です。

条文や通知に書かれていない“制度解釈”や“実務判断”を読み解くための手がかりとなります。

とくに監査対応・決算整理・制度運用に迷う法人や実務担当者にとって、信頼できる参照資料として活用できます。

▶︎ 会計基準・通知一覧ページへ戻る

▶︎ 4コマで読む会計基準(条文別まとめ)へ

▶︎ 社会福祉法人会計基準・通知一覧ページへ戻る

▶︎ 4コマで読む社会福祉法人会計基準(条文別まとめ)

社会福祉法人会計基準の運用上の取り扱い(全文)

令和2年9月11日付け厚生労働省通知

社会福祉法人会計基準の運用上の取り扱い

*社会福祉法人会計基準(平成28 年厚生労働省令第79 号)を以下、会計基準省令と呼称する。

1 重要性の原則の適用について(会計基準省令第2条第1項第4号関係)

重要性の原則の適用例としては、次のようなものがある。

(1)消耗品、貯蔵品等のうち、重要性が乏しいものについては、その買入時又は払 出時に費用として処理する方法を採用することができる。

(2)保険料、賃借料、受取利息配当金、借入金利息、法人税等にかかる前払金、未払金、未収金、前受金等のうち重要性の乏しいもの、または毎会計年度経常的に発生しその発生額が少額なものについては、前払金、未払金、未収金、前受金等を計上しないことができる。

(3)引当金のうち、重要性の乏しいものについては、これを計上しないことができる。

(4)取得価額と債券金額との差額について重要性が乏しい満期保有目的の債券については、償却原価法を適用しないことができる。

(5)ファイナンス・リース取引について、取得したリース物件の価額に重要性が乏しい場合、通常の賃貸借取引に係る方法に準じて会計処理を行うことができる。

(6)法人税法上の収益事業に係る課税所得の額に重要性が乏しい場合、税効果会計を適用しないで、繰延税金資産又は繰延税金負債を計上しないことができる。なお、財産目録の表示に関しても重要性の原則が適用される。

2 拠点区分の方法について(会計基準省令第10 条第1項関係)

拠点区分は、原則として、予算管理の単位とし、一体として運営される施設、事業所又は事務所をもって1つの拠点区分とする。具体的な区分については、法令上の事業種別、事業内容及び実施する事業の会計管理の実態を勘案して区分を設定するものとする。

3 サービス区分の方法について(会計基準省令第10 条第2項関係)

サービス区分は、その拠点で実施する複数の事業について法令等の要請により会計を区分して把握すべきものとされているものについて区分を設定するものとする。

例えば、以下のようなものがある。

(1)指定居宅サービス等の事業の人員、設備及び運営に関する基準その他介護保険事業の運営に関する基準における会計の区分

(2)障害者の日常生活及び社会生活を総合的に支援するための法律に基づく指定障害福祉サービスの事業等の人員、設備及び運営に関する基準における会計の区分

(3)子ども・子育て支援法に基づく特定教育・保育施設及び特定地域型保育事業並びに特定子ども・子育て支援施設等の運営に関する基準における会計の区分

また、その他の事業については、法人の定款に定める事業ごとに区分するものとする。

サービス区分を設定する場合には、拠点区分資金収支明細書(別紙3(⑩))及び拠点区分事業活動明細書(別紙3(⑪))を作成するものとし、またサービス区分を予算管理の単位とすることができるものとする。

4 内部取引の相殺消去について(会計基準省令第11 条関係)

社会福祉法人が有する事業区分間、拠点区分間において生ずる内部取引について、異なる事業区分間の取引を事業区分間取引とし、同一事業区分内の拠点区分間の取引を拠点区分間取引という。同一拠点区分内のサービス区分間の取引をサービス区分間取引という。

事業区分間取引により生じる内部取引高は、資金収支内訳表及び事業活動内訳表において相殺消去するものとする。当該社会福祉法人の事業区分間における内部貸借取引の残高は、貸借対照表内訳表において相殺消去するものとする。

また、拠点区分間取引により生じる内部取引高は、事業区分資金収支内訳表及び事業区分事業活動内訳表において相殺消去するものとする。当該社会福祉法人の拠点区分間における内部貸借取引の残高は、事業区分貸借対照表内訳表において相殺消去するものとする。

なお、サービス区分間取引により生じる内部取引高は、拠点区分資金収支明細書(別紙3(⑩))及び拠点区分事業活動明細書(別紙3(⑪))において相殺消去するものとする。

5 支払資金について(会計基準省令第13 条関係)

資金収支計算書の支払資金とは、経常的な支払準備のために保有する現金及び預貯金、短期間のうちに回収されて現金又は預貯金になる未収金、立替金、有価証券等及び短期間のうちに事業活動支出として処理される前払金、仮払金等の流動資産並びに短期間のうちに現金又は預貯金によって決済される未払金、預り金、短期運営資金借入金等及び短期間のうちに事業活動収入として処理される前受金等の流動負債をいう。ただし、支払資金としての流動資産及び流動負債には、1年基準により固定資産又は固定負債から振替えられたもの、引当金並びに棚卸資産(貯蔵品を除く。)を除くものとする。支払資金の残高は、これらの流動資産と流動負債の差額をいう。

6 資産及び負債の流動と固定の区分について(会計基準省令第26 条第1項関係)

未収金、前払金、未払金、前受金等の経常的な取引によって発生した債権債務は、流動資産または流動負債に属するものとする。

ただし、これらの債権のうち、破産債権、更生債権等で1年以内に回収されないことが明らかなものは固定資産に属するものとする。貸付金、借入金等の経常的な取引以外の取引によって発生した債権債務については、貸借対照表日の翌日から起算して1年以内に入金又は支払の期限が到来するものは流動資産又は流動負債に属するものとし、入金又は支払の期限が1年を超えて到来するものは固定資産又は固定負債に属するものとする。

現金及び預貯金は、原則として流動資産に属するものとするが、特定の目的で保有する預貯金は、固定資産に属するものとする。ただし、当該目的を示す適当な科目で表示するものとする。

7 共通支出及び共通費用の配分について(会計基準省令第14 条第2項、第20 条第2項関係)

資金収支計算及び事業活動計算を行うに当たって、人件費、水道光熱費、減価償却費等、事業区分又は拠点区分又はサービス区分に共通する支出及び費用については、合理的な基準に基づいて配分することになるが、その配分基準は、支出及び費用の項目ごとに、その発生に最も密接に関連する量的基準(例えば、人数、時間、面積等による基準、又はこれらの2つ以上の要素を合わせた複合基準)を選択して適用する。

一度選択した配分基準は、状況の変化等により当該基準を適用することが不合理であると認められるようになった場合を除き、継続的に適用するものとする。

なお、共通する収入及び収益がある場合には、同様の取扱いをするものとする。

8 リース取引に関する会計(会計基準省令第4条第1項関係)

1 リース取引に係る会計処理は、原則として以下のとおりとする。

(1)「ファイナンス・リース取引」とは、リース契約に基づくリース期間の中途において当該契約を解除することができないリース取引又はこれに準ずるリース取引で、借手が、当該契約に基づき使用する物件(以下「リース物件」という。)からもたらされる経済的利益を実質的に享受することができ、かつ、当該リース物件の使用に伴って生じるコストを実質的に負担することとなるリース取引をいう。

また、「オペレーティング・リース取引」とは、ファイナンス・リース取引以外のリース取引をいう。

(2)ファイナンス・リース取引については、原則として、通常の売買取引に係る方法に準じて会計処理を行うものとする。

(3)ファイナンス・リース取引のリース資産については、原則として、有形固定資産、無形固定資産ごとに、一括してリース資産として表示する。ただし、有形固定資産又は無形固定資産に属する各科目に含めることもできるものとする。

(4)オペレーティング・リース取引については通常の賃貸借取引に係る方法に準じて会計処理を行うものとする。

(5)ファイナンス・リース取引におけるリース資産の取得価額及びリース債務の計上額については、原則として、リース料総額から利息相当額を控除するものとする。

2 利息相当額をリース期間中の各期に配分する方法は、原則として、利息法(各期の支払利息相当額をリース債務の未返済元本残高に一定の利率を乗じて算定する方法)によるものとする。

3 リース取引については、以下の項目を計算書類に注記するものとする。ただし、重要性が乏しい場合には、注記を要しない。

(1)ファイナンス・リース取引の場合、リース資産について、その内容(主な資産の種類等)及び減価償却の方法を注記する。

(2)オペレーティング・リース取引のうち解約不能のものに係る未経過リース料は、貸借対照表日後1 年以内のリース期間に係るものと、貸借対照表日後1 年を超えるリース期間に係るものとに区分して注記する。

9 国庫補助金等特別積立金の取崩しについて(会計基準省令第6条第2項、第22 条第1項及び第4項関係)

国庫補助金等特別積立金は、施設及び設備の整備のために国又は地方公共団体等から受領した国庫補助金等に基づいて積み立てられたものであり、当該国庫補助金等の目的は、社会福祉法人の資産取得のための負担を軽減し、社会福祉法人が経営する施設等のサービス提供者のコスト負担を軽減することを通して、利用者の負担を軽減することである。

したがって、国庫補助金等特別積立金は、毎会計年度、国庫補助金等により取得した資産の減価償却費等により事業費用として費用配分される額の国庫補助金等の当該資産の取得原価に対する割合に相当する額を取り崩し、事業活動計算書のサービス活動費用に控除項目として計上しなければならない。

また、国庫補助金等特別積立金の積立ての対象となった基本財産等が廃棄され又は売却された場合には、当該資産に相当する国庫補助金等特別積立金の額を取崩し、事業活動計算書の特別費用に控除項目として計上しなければならない。

10 国庫補助金等特別積立金への積立てについて(会計基準省令第6条第2項、第22 条第4項関係)

会計基準省令第6条第2項に規定する国庫補助金等特別積立金として以下のものを計上する。

(1)施設及び設備の整備のために国及び地方公共団体等から受領した補助金、助成金及び交付金等を計上するものとする。

(2)設備資金借入金の返済時期に合わせて執行される補助金等のうち、施設整備時又は設備整備時においてその受領金額が確実に見込まれており、実質的に施設整備事業又は設備整備事業に対する補助金等に相当するものは国庫補助金等特別積立金に計上するものとする。

また、会計基準省令第6条第2項に規定する国庫補助金等特別積立金の積立ては、同項に規定する国庫補助金等の収益額を事業活動計算書の特別収益に計上した後、その収益に相当する額を国庫補助金等特別積立金積立額として特別費用に計上して行う。

11 基本金への組入れについて(会計基準省令第6条第1項、第22 条第4項関係)

会計基準省令第6条第1項に規定する基本金は以下のものとする。

(1)社会福祉法人の設立並びに施設の創設及び増築等のために基本財産等を取得すべきものとして指定された寄附金の額

(2)前号の資産の取得等に係る借入金の元金償還に充てるものとして指定された寄附金の額

(3)施設の創設及び増築時等に運転資金に充てるために収受した寄附金の額

また、基本金への組入れは、同項に規定する寄附金を事業活動計算書の特別収益に計上した後、その収益に相当する額を基本金組入額として特別費用に計上して行う。

12 基本金の取崩しについて(会計基準省令第22 条第6項関係)

社会福祉法人が事業の一部又は全部を廃止し、かつ基本金組み入れの対象となった基本財産又はその他の固定資産が廃棄され、又は売却された場合には、当該事業に関して組み入れられた基本金の一部又は全部の額を取り崩し、その金額を事業活動計算書の繰越活動増減差額の部に計上する。

13 外貨建の資産及び負債の決算時における換算について(会計基準省令第4条第1項、第22 条第2項関係)

外国通貨、外貨建金銭債権債務(外貨預金を含む。)及び外貨建有価証券等については、原則として、決算時の為替相場による円換算額を付すものとする。

決算時における換算によって生じた換算差額は、原則として、当期の為替差損益として処理する。

14 受贈、交換によって取得した資産について(会計基準省令第4条第1項関係)

(1)通常要する価額と比較して著しく低い価額で取得した資産又は贈与された資産の評価は、取得又は贈与の時における当該資産の取得のために通常要する価額をもって行うものとする。

(2)交換により取得した資産の評価は、交換に対して提供した資産の帳簿価額をもって行うものとする。

15 満期保有目的の債券について(会計基準省令第4条第5項関係)

(1)評価について

満期保有目的の債券を債券金額より低い価額又は高い価額で取得した場合において、取得価額と債券金額との差額の性格が金利の調整と認められるときは、償却原価法に基づいて算定された価額をもって貸借対照表価額としなければならない。

(2)保有目的の変更について

満期保有目的の債券への分類はその取得当初の意図に基づくものであるので、取得後の満期保有目的の債券への振替は認められない。

満期保有目的の債券に分類している債券のうち、その一部を満期保有目的の債券以外の有価証券への振替又は償還期限前に売却を行った場合には、満期まで保有する意思を変更したものとして、他の満期保有目的債券についても、満期保有目的以外の有価証券に保有目的を変更しなければならない。さらに、当該変更を行った年度及びその翌年度においては、新たに取得した債券を満期保有目的の債券に分類することはできない。ただし、債券の発行者の信用状態の著しい悪化等により、当該債券を保有し続けることによる損失又は不利益が生じることが合理的に見込まれる場合は、満期まで保有する意思を変更したものとはしない。したがって、保有目的の変更を行う必要はない。

16 減価償却について(会計基準省令第4条第2項関係)

(1)減価償却の対象

耐用年数が1年以上、かつ、使用又は時の経過により価値が減ずる有形固定資産及び無形固定資産(ただし、取得価額が少額のものは除く。以下「償却資産」という。)に対して毎期一定の方法により償却計算を行わなければならない。

なお、土地など減価が生じない資産(非償却資産)については、減価償却を行うことができないものとする。

(2)減価償却の方法

減価償却の方法としては、有形固定資産については定額法又は定率法のいずれかの方法で償却計算を行う。

また、ソフトウエア等の無形固定資産については定額法により償却計算を行うものとする。

なお、償却方法は、拠点区分ごと、資産の種類ごとに選択し、適用することができる。

(3)減価償却累計額の表示

有形固定資産(有形リース資産を含む。)に対する減価償却累計額を、当該各資産の金額から直接控除した残額のみを記載する方法(以下「直接法」という。)又は当該各資産科目の控除科目として掲記する方法(以下「間接法」という。)のいずれかによる。間接法の場合は、これらの資産に対する控除科目として一括して表示することも妨げない。

無形固定資産に対する減価償却累計額は直接法により表示する。

17 固定資産の使用価値の見積もりについて(会計基準省令第4条第3項関係)

(1)使用価値により評価できるのは、対価を伴う事業に供している固定資産に限られるものとする。

(2)使用価値は、資産又は資産グループを単位とし、継続的使用と使用後の処分によって生ずると見込まれる将来キャッシュ・フローの現在価値をもって算定する。

18 引当金について(会計基準省令第5条第2項関係)

(1) 将来の特定の費用又は損失であって、その発生が当該会計年度以前の事象に起因し、発生の可能性が高く、かつその金額を合理的に見積もることができる場合には、当該会計年度の負担に属する金額を当該会計年度の費用として引当金に繰り入れ、当該引当金の残高を貸借対照表の負債の部に計上又は資産の部に控除項目として記載する。

(2) 原則として、引当金のうち賞与引当金のように通常1年以内に使用される見込みのものは流動負債に計上し、退職給付引当金のように通常1年を超えて使用される見込みのものは固定負債に計上するものとする。

また、徴収不能引当金は、直接法又は間接法のいずれかを選択して、当該金銭債権から控除するものとする。

(3) 職員に対し賞与を支給することとされている場合、当該会計年度の負担に属する金額を当該会計年度の費用に計上し、負債として認識すべき残高を賞与引当金として計上するものとする。

(4) 職員に対し退職金を支給することが定められている場合には、将来支給する退職金のうち、当該会計年度の負担に属すべき金額を当該会計年度の費用に計上し、負債として認識すべき残高を退職給付引当金として計上するものとする。なお、役員に対し在任期間中の職務執行の対価として退職慰労金を支給することが定められ

ており、その支給額が規程等により適切に見積もることが可能な場合には、将来支給する退職慰労金のうち、当該会計年度の負担に属すべき金額を当該会計年度の役員退職慰労引当金繰入に計上し、負債として認識すべき残高を役員退職慰労引当金として計上するものとする。なお、退職慰労金を支給した際、支給金額については役員退職慰労金支出に計上するものとする。

19 積立金と積立資産の関係について(会計基準省令第6条第3項関係)

事業活動計算書(第2号第4様式)の当期末繰越活動増減差額にその他の積立金取崩額を加算した額に余剰が生じた場合には、その範囲内で将来の特定の目的のために積立金を積み立てることができるものとする。積立金を計上する際は、積立ての目的を示す名称を付し、同額の積立資産を積み立てるものとする。

また、積立金に対応する積立資産を取崩す場合には、当該積立金を同額取崩すものとする。

20 組織再編について(会計基準省令第4条1項、第29 条第1項第15 号関係)

(1) 社会福祉法人の組織再編において複数の組織が結合する時(この時の複数の組織を以下「結合の当事者」という。)、結合の当事者の一方が福祉サービスの提供を継続するために事業の財務及び経営方針を左右する能力を有している(以下「支配」という。)場合だけではなく、有していない場合も考えられることから、存続する又は新たに発生する組織(以下「結合組織」という。)は、結合の経済的な実態が次のいずれかに該当するか判定を行う。

ア 結合の当事者のいずれもが、他の法人を構成する事業の支配を獲得したと認められない結合(以下「統合」という。)

イ ある法人が、他の法人を構成する事業の支配を獲得する結合(以下「取得」という。)

(2) 「統合」と判断される場合、結合組織は、結合される組織(以下「被結合組織」という。)の資産及び負債について、結合時の適正な帳簿価額を引き継ぐ方法を適用して会計処理を行わなければならない。

(3) 「取得」と判断される場合、結合組織は、被結合組織の資産及び負債について、結合時の公正な評価額を付す方法を適用して会計処理を行わなければならない。

(4) 組織の結合の判定においては、合併は「統合」、事業の譲受けは原則として「取得」とする。

(5) 合併及び事業の譲渡若しくは事業の譲受けが行われた場合の注記は次の項目を記載する。

ア 合併の注記

① 合併の概要

合併直前における合併消滅法人の名称及び事業の内容、合併を行った主な理由、合併日及び合併の種類(吸収合併又は新設合併)並びに吸収合併の場合の合併後の合併存続法人の名称

② 採用した会計処理

③ 計算書類に含まれている合併消滅法人から承継した事業の業績の期間

④ 承継した事業の拠点区分、資産及び負債の額並びにその主な内訳

⑤ 消滅法人において、会計年度の始まりの日から合併日直前までに、役員及び評議員に支払った又は支払うこととなった金銭の額とその内容

イ 事業の譲渡の注記

① 事業の譲渡の概要

事業の譲渡の相手先の名称及び譲渡した事業の内容、事業の譲渡を行った主な理由、事業の譲渡を行った日

② 採用した会計処理

③ 計算書類に含まれている譲渡した事業の業績の期間

④ 譲渡した事業の拠点区分、資産及び負債の額並びにその主な内訳

ウ 事業の譲受けの注記

① 事業の譲受けの概要

事業の譲受けの相手先の名称及び譲受けた事業の内容、事業の譲受けを行った主な理由、事業の譲受けを行った日

② 採用した会計処理

③ 計算書類に含まれている譲受けた事業の業績の期間

④ 譲受けた事業の拠点区分、資産及び負債の額並びにその主な内訳

21 重要な会計方針の開示について(会計基準省令第29 条第1項第2号関係)

重要な会計方針とは、社会福祉法人が計算書類を作成するに当たって、その財政及び活動の状況を正しく示すために採用した会計処理の原則及び手続並びに計算書類への表示の方法をいう。

なお、代替的な複数の会計処理方法等が認められていない場合には、会計方針の注記を省略することができる。

22 関連当事者との取引の内容について(会計基準省令第29 条第1項第12 号及び第2項関係)

1 関連当事者との取引については、次に掲げる事項を原則として関連当事者ごとに注記しなければならない。

(1)当該関連当事者が法人の場合には、その名称、所在地、直近の会計年度末における資産総額及び事業の内容

なお、当該関連当事者が会社の場合には、当該関連当事者の議決権に対する当該社会福祉法人の役員、評議員又はそれらの近親者の所有割合

(2)当該関連当事者が個人の場合には、その氏名及び職業

(3)当該社会福祉法人と関連当事者との関係

(4)取引の内容

(5)取引の種類別の取引金額

(6)取引条件及び取引条件の決定方針

(7)取引により発生した債権債務に係る主な科目別の期末残高

(8)取引条件の変更があった場合には、その旨、変更の内容及び当該変更が計算書類に与えている影響の内容

2 関連当事者との間の取引のうち次に定める取引については、1に規定する注記を要しない。

(1)一般競争入札による取引並びに預金利息及び配当金の受取りその他取引の性格からみて取引条件が一般の取引と同様であることが明白な取引

(2)役員又は評議員に対する報酬、賞与及び退職慰労金の支払い

23 重要な後発事象について(会計基準省令第29 条第1項第14 号関係)

後発事象とは、当該会計年度末日後に発生した事象で翌会計年度以後の社会福祉法人の財政及び活動の状況に影響を及ぼすものをいう。

重要な後発事象は社会福祉法人の状況に関する利害関係者の判断に重要な影響を与えるので、計算書類作成日までに発生したものは計算書類に注記する必要がある。

重要な後発事象の例としては、次のようなものがある。

(1)火災、出水等による重大な損害の発生

(2)施設の開設又は閉鎖、施設の譲渡又は譲受け

(3)重要な係争事件の発生又は解決

(4)重要な徴収不能額の発生

なお、後発事象の発生により、当該会計年度の決算における会計上の判断ないし見積りを修正する必要が生じた場合には、当該会計年度の計算書類に反映させなければならない。

24 その他社会福祉法人の資金収支及び純資産の増減の状況並びに資産、負債及び純資産の状態を明らかにするために必要な事項について(会計基準省令第29 条第1項第16号関係)

会計基準省令第29 条第1項15 号に規定する「その他社会福祉法人の資金収支及び純資産の増減の状況並びに資産、負債及び純資産の状態を明らかにするために必要な事項」とは、計算書類に記載すべきものとして会計基準省令に定められたもののほかに、社会福祉法人の利害関係者が、当該法人の状況を適正に判断するために必要な事項である。

このような事項は、個々の社会福祉法人の経営内容、周囲の環境等によって様々であるが、その例としては、次のようなものがある。

(1)状況の変化にともなう引当金の計上基準の変更、固定資産の耐用年数、残存価額の変更等会計処理上の見積方法の変更に関する事項

(2)法令の改正、社会福祉法人の規程の制定及び改廃等、会計処理すべき新たな事実の発生にともない新たに採用した会計処理に関する事項

(3)勘定科目の内容について特に説明を要する事項

(4)法令、所轄庁の通知等で特に説明を求められている事項

25 計算書類に対する注記について(会計基準省令第29 条関係)

法人全体で記載する注記及び拠点区分で記載する注記は、それぞれ別紙1及び別紙2のとおりとする。

なお、法人全体で記載する注記は、会計基準省令第3号第3様式の後に、拠点区分で記載する注記は、会計基準省令第3号第4様式の後に記載するものとする。

26 附属明細書について(会計基準省令第30 条関係)

会計基準省令第30 条に規定する附属明細書は以下のものをいう。ただし、該当する事由がない場合は、当該附属明細書の作成は省略できるものとする。

(1)法人全体で作成する附属明細書(別紙3(①)~別紙3(⑦))

以下の附属明細書は、法人全体で作成するものとし、附属明細書の中で拠点区分ごとの内訳を示すものとする。

(別紙3(①))借入金明細書

(別紙3(②))寄附金収益明細書

(別紙3(③))補助金事業等収益明細書

(別紙3(④))事業区分間及び拠点区分間繰入金明細書

(別紙3(⑤))事業区分間及び拠点区分間貸付金(借入金)残高明細書

(別紙3(⑥))基本金明細書

(別紙3(⑦))国庫補助金等特別積立金明細書

(2)拠点区分で作成する附属明細書(別紙3(⑧)から別紙3(⑲))

ア 拠点区分で作成する附属明細書

以下の附属明細書は拠点区分ごとに作成するものとし、法人全体で作成する必要はないものとする。

(別紙3(⑧))基本財産及びその他の固定資産(有形・無形固定資産)の明細書

(別紙3(⑨))引当金明細書

(別紙3(⑩))拠点区分資金収支明細書

(別紙3(⑪))拠点区分事業活動明細書

(別紙3(⑫))積立金・積立資産明細書

(別紙3(⑬))サービス区分間繰入金明細書

(別紙3(⑭))サービス区分間貸付金(借入金)残高明細書

(別紙3(⑮))就労支援事業別事業活動明細書

(別紙3(⑮-2))就労支援事業別事業活動明細書(多機能型事業所等用)

(別紙3(⑯))就労支援事業製造原価明細書

(別紙3(⑯-2))就労支援事業製造原価明細書(多機能型事業所等用)

(別紙3(⑰))就労支援事業販管費明細書

(別紙3(⑰-2))就労支援事業販管費明細書(多機能型事業所等用)

(別紙3(⑱))就労支援事業明細書

(別紙3(⑱-2))就労支援事業明細書(多機能型事業所等用)

(別紙3(⑲))授産事業費用明細書

イ 基本財産及びその他の固定資産(有形・無形固定資産)の明細書(別紙3(⑧))の取扱い

基本財産及びその他の固定資産(有形・無形固定資産)の明細書では、基本財産(有形固定資産)及びその他の固定資産(有形固定資産及び無形固定資産)の種類ごとの残高等を記載するものとする。

なお、有形固定資産及び無形固定資産以外に減価償却資産がある場合には、当該資産についても記載するものとする。

ウ 拠点区分資金収支明細書(別紙3(⑩))及び拠点区分事業活動明細書(別紙3(⑪))の取扱い

介護保険サービス及び障害福祉サービスを実施する拠点については、それぞれの事業ごとの事業活動状況を把握するため、拠点区分事業活動明細書(別紙3(⑪))を作成するものとし、拠点区分資金収支明細書(別紙3(⑩))の作成は省略することができる。

子どものための教育・保育給付費、措置費による事業を実施する拠点は、それぞれの事業ごとの資金収支状況を把握する必要があるため、拠点区分資金収支明細書(別紙3(⑩))を作成するものとし、拠点区分事業活動明細書(別紙3(⑪))の作成は省略することができる。

上記以外の事業を実施する拠点については、当該拠点で実施する事業の内容に応じて、拠点区分資金収支明細書及び拠点区分事業活動明細書のうちいずれか一方の明細書を作成するものとし、残る他方の明細書の作成は省略することができる。

また、サービス区分が1つの拠点区分は、拠点区分資金収支明細書(別紙3(⑩))及び拠点区分事業活動明細書(別紙3(⑪))の作成を省略できる。

上記に従い、拠点区分資金収支明細書(別紙3(⑩))又は拠点区分事業活動明細書(別紙3(⑪))を省略する場合には、計算書類に対する注記(拠点区分用)

「4.拠点が作成する計算書類とサービス区分」にその旨を記載するものとする。

エ 就労支援事業に関する明細書(別紙3(⑮)から別紙3(⑮-2))の取扱い

就労支援事業に関する明細書の取扱いは以下のとおりとする。

(ア)対象範囲

就労支援事業の範囲は以下のとおりとする。

① 障害者の日常生活及び社会生活を総合的に支援するための法律第5条第13項に規定する就労移行支援

② 同法施行規則第6条の10第1号に規定する就労継続支援A型

③ 同法施行規則第6条の10第2号に規定する就労継続支援B型

また、同法第5条第7項に基づく生活介護等において、生産活動を実施する場合については、就労支援事業に関する明細書を作成できるものとする。

(イ)就労支援事業別事業活動明細書(別紙3(⑮)又は別紙3(⑮-2))について

就労支援事業別事業活動明細書上の「就労支援事業販売原価」の計算につい

ては、以下のとおりである。

① 就労支援事業所で製造した製品を販売する場合

(就労支援事業販売原価)=(期首製品(商品)棚卸高)+(当期就労支援事業製造原価)-

(期末製品(商品)棚卸高)

② 就労支援事業所以外で製造した商品を仕入れて販売する場合

(就労支援事業販売原価)=(期首製品(商品)棚卸高)+(当期就労支援事業仕入高)-

(期末製品(商品)棚卸高)

(ウ)就労支援事業製造原価明細書及び就労支援事業販管費明細書(別紙3(⑯)から別紙3(⑰-2))について

就労支援事業別事業活動明細書の「当期就労支援事業製造原価」及び「就労支援事業販管費」に関して、「就労支援事業製造原価明細書」(別紙3(⑯)又は別紙3(⑯-2))、「就労支援事業販管費明細書」(別紙3(⑰)又は別紙3(⑰-2))を作成するものとするが、その取扱いは以下のとおりである。

① 「製造業務に携わる利用者の賃金及び工賃」については、就労支援事業製造原価明細書に計上される。

また、製造業務に携わる就労支援事業に従事する職業指導員等(以下「就労支援事業指導員等」という。)の給与及び退職給付費用については、就労支援事業製造原価明細書に計上することができる。

② 「販売業務に携わる利用者の賃金及び工賃」及び「製品の販売のために支出された費用」については、就労支援事業販管費明細書に計上される。

また、販売業務に携わる就労支援事業指導員等の給与及び退職給付費用については、就労支援事業販管費明細書に計上することができる。

③ 「就労支援事業製造原価明細書」及び「就労支援事業販管費明細書」について、多種少額の生産活動を行う等の理由により、作業種別ごとに区分することが困難な場合は、作業種別ごとの区分を省略することができる。

なお、この場合において、別紙3(⑮)又は別紙3(⑮-2)の「就労支援事業別事業活動明細書」を作成の際には、作業種別毎の区分は不要とする。

(エ)就労支援事業明細書(別紙3(⑱)又は別紙3(⑱-2))について

サービス区分ごとに定める就労支援事業について、各就労支援事業の年間売上高が5,000 万円以下であって、多種少額の生産活動を行う等の理由により、製造業務と販売業務に係る費用を区分することが困難な場合は、「就労支援事業製造原価明細書(別紙3(⑯)又は別紙3(⑯-2))」及び「就労支援事業販管費明細書(別紙3(⑰)又は別紙3(⑰-2)」の作成に替えて、「就労支援事業明細書(別紙3(⑱)又は別紙3(⑱-2)」を作成すれば足りることとする。

この「就労支援事業明細書」上の「材料費」の計算については、

(材料費)=(期首材料棚卸高)+(当期材料仕入高)-(期末材料棚卸高)とする。

なお、この場合において、資金収支計算書上は「就労支援事業製造原価支出」を「就労支援事業支出」と読み替え、「就労支援事業販管費支出」を削除して作成するものとし、事業活動計算書上は「当期就労支援事業製造原価」を「就労支援事業費」と読み替え、「就労支援事業販管費」を削除して作成するものとする。また、別紙3(⑮)又は別紙3(⑮-2)の「就労支援事業別事業活動明細書」を作成の際には、同明細書上の「当期就労支援事業製造原価」を「就労支援事業費」と読み替え、「就労支援事業販管費」を削除して作成するものとする。

また、作業種別ごとに区分することが困難な場合は、作業種別ごとの区分を省略することもできる。

オ 授産事業に関する明細書(別紙3(⑲))の取扱い

授産施設で行う授産事業に関する明細書の取扱いは以下のとおりとする。

(ア)対象範囲

授産事業の範囲は以下のとおりとする。

① 生活保護法(昭和25年法律第144号)第38条第5項に規定する授産施設

② 社会福祉法(昭和26年法律第45号)第2条第2項第7号に規定する授産施設

(イ)授産事業費用明細書について

授産事業における費用の状況把握を適正に行うため、各法人においては「授産事業費用明細書」(別紙3(⑲))を作成し、授産事業に関する管理を適切に行うものとする。

27 財産目録について(会計基準省令第34 条関係)

財産目録は、法人全体を表示するものとする。その様式は別紙4のとおりとする

▶︎ 社会福祉法人会計基準・通知一覧ページへ戻る

▶︎ 4コマで読む社会福祉法人会計基準(条文別まとめ)

社会福祉法人会計基準と関係通知の概要

厚生労働省令 社会福祉法人会計基準と関係通知をご参考に記載しています。

名称または略称のところのリンクから、①~④の各ページに進みます。

| 区分 | 名 称 | HP上の略称 |

| ① | 社会福祉法人会計基準 平成二十八年厚生労働省令第七十九号(改正施行日: 令和元年五月七日) | 会計基準 |

| ② | 社会福祉法人会計基準の運用上の取り扱い (令和2年9月11日付け厚生労働省通知) | 運用上の 取り扱い |

| ③ | 社会福祉法人会計基準の運用上の留意事項 (平成3 1 年3 月2 9 日付け厚生労働省通知) | 運用上の 留意事項 |

| ④ | 社会福祉法人会計基準のパブリックコメント(回答) | パブリックコメント |

勘定科目の説明

計算書類の様式

社会福祉法人会計基準の計算書類の様式を参考に記載しています(e-gov 法令検索)

| 区 分 | 資金収支計算書 | 事業活動計算書 | 貸借対照表 |

| 法人単位 | 第一号第一様式 | 第二号第一様式 | 第三号第一様式 |

| 事業別内訳書 | 第一号第二様式 | 第二号第二様式 | 第三号第二様式 |

| 拠点別内訳書 | 第一号第三様式 | 第ニ号第三様式 | 第三号第三様式 |

| 拠点区分 | 第一号第四様式 | 第二号第四様式 | 第三号第四様式 |

まんがの部屋

事務所の記事が600記事になってきました。会計をさらに親しみやすくなるように、記事の漫画化を進めています。

ぜひご覧になってくださいね。

マツオカ会計事務所のストーリー

よかった。ありがとう。読んだ人が幸せでありますように。

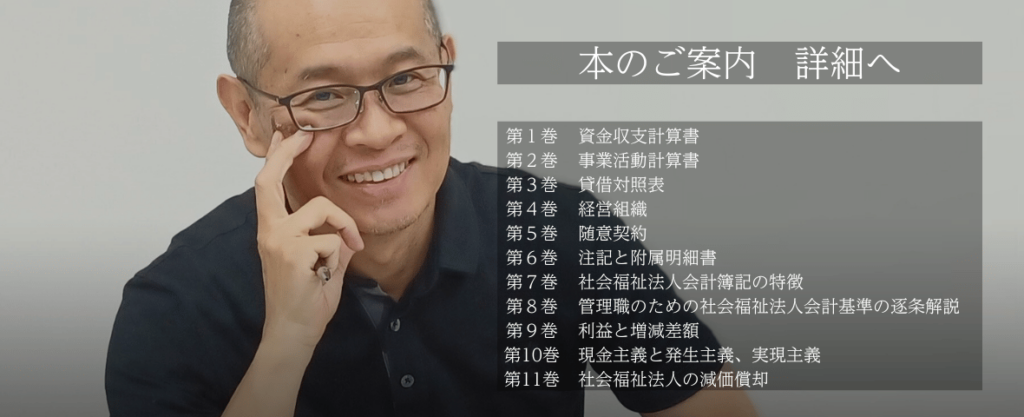

著者情報 この記事を書いた人

松岡 洋史

Matsuoka Hiroshi

公認会計士・税理士

社会福祉法人理事(在任中)

スマート介護士 認定経営革新等支援機関

マツオカ会計事務所 代表 松岡 弘巳

地方公務員として11年、地方公営企業の財務部門を中心に在籍した後、平成14年から社会福祉法人への会計支援業務を行う。会計支援を通じて出会った、社会福祉法人で働く皆さんの人柄に魅かれ、平成18年 社会福祉法人会計専門の会計事務所として開業した。

地方公務員としての経験と公認会計士としての知識を活かして、社会福祉法人の法人運営の支援を行ってきたことにより、独特の実務経験を有する。